هل سيزول الدولار كعملة احتياط عالمية؟

أصدر مدير صندوق التمويل الأمريكي، المستثمر ستانلي دروكنميلر، تحذيراً بداية هذا الشهر، من أنّ الدولار قد يتوقف عن كونه العملة الاحتياطية العالمية الأكثر انتشاراً في غضون 15 عاماً. وتابع الرئيس التنفيذي للشركة القابضة «دوكين فاميلي أوفيس» قائلاً: «لا توجد أية فترة في التاريخ كانت فيها السياسة النقدية والمالية غير متوافقة مع الظروف الاقتصادية كالتي نشهدها».

ترجمة: قاسيون

لكنّه ليس الوحيد الذي يعبّر عن مخاوفه بشأن الطلب المفرط في الولايات المتحدة، والبيئة التضخمية، وما يصاحب ذلك من ضعف الدولار. كانت مثل هذه المخاوف عاملاً مساهماً في توتر أسواق الأسهم خلال الأسبوعين الماضيين.

لا يجب أن نُهمل ما يقوله شخص مثل دروكنميلر، فهو من قام بالتعاون مع جورج سوروس «بإفلاس» بنك إنكلترا عندما راهن بشكل مربح للغاية في 1992 أنّ الباوند الإسترليني سيترك آلية معدلات الصرف الأوروبية.

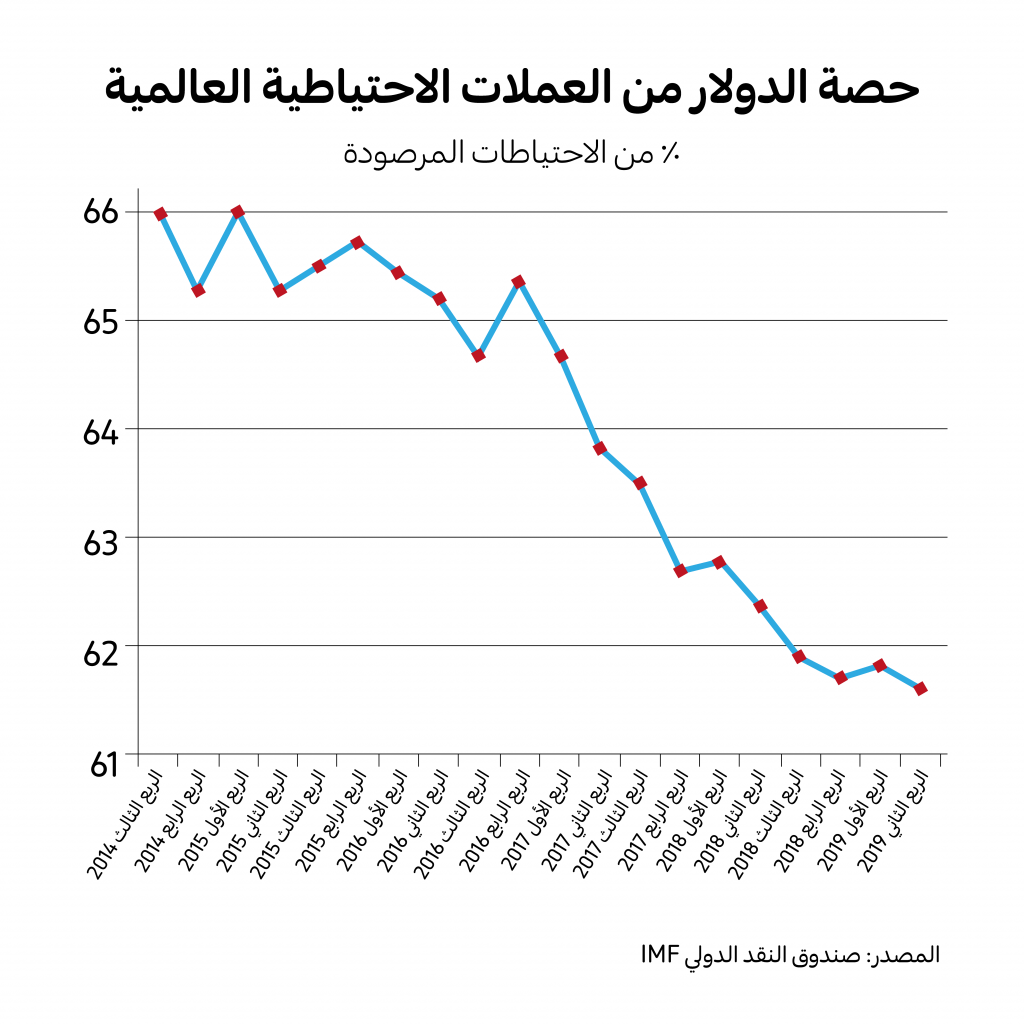

يأتي التحذير على خلفية تحوّل نظام احتياطيات العملات العالمي عن الدولار كاحتياطي مهيمن، إلى العملات المتعددة، والذي بدأ قبل وباء كورونا والظروف الاقتصادية الاستثنائية التي ولّدها.

أظهرت استطلاعات صندوق النقد الدولي بأنّ حصّة الدولار من احتياطيات البنوك المركزية قد انخفضت بنسبة 59% خلال الربع الأول من 2020 – وهو أدنى مستوى للدولار خلال 25 عاماً، مقارنة بحصته البالغة 71% من الاحتياطيات عندما تمّ إطلاق اليورو في 1999.

هذا الاتجاه المستمر منطقي. فكما قال باري إيشنغرين من جامعة كاليفورنيا: كانت الولايات المتحدة مسؤولة عن غالبية الإنتاج الصناعي في العالم غير السوفييتي بعد الحرب العالمية الثانية، ومن ثمّ كان من المنطقي أن يكون الدولار هو الوحدة الرئيسة التي يعتمدها المصدّرون والمستوردون في فواتيرهم، والتي يتم فيها تقديم القروض الدولية.

أمّا اليوم، ونظراً لأنّ حصّة الولايات المتحدة هي أقلّ من ربع الناتج المحلي الإجمالي العالمي، فلم يعد ذلك منطقياً، وبالتالي تفقد الولايات المتحدة امتيازاتها التجارية الناشئة عن الطلب على عملتها. تؤكّد ذلك أحدث أرقام صندوق النقد الدولي التي تشير إلى أنّ الدول تحتفظ باحتياطيات من اليورو أكثر، وكذلك باليوان الصيني. لكن لا يزال تآكل امتياز الدولار يحدث بشكل شديد التدرجيّة.

الانهيار

هناك اتفاق على أنّ أكبر تهديد في زمن السلم لوضع العملة الاحتياطية هو سوء الإدارة الاقتصادية والمالية. ومع تخلي البنك الفيدرالي الاحتياطي عن التزامه طويل الأمد بتشديد سياساته تحسباً للتضخم، وسياسة الإدارة الأمريكية المالية، تتزايد المخاوف من قيام التضخم بتقويض العملة.

وقد عبّر وزير الخزانة السابق، الديمقراطي لاري سامرز، عن هذه المخاوف بأبهى صورة في مقابلة مع الفايننشال تايمز، عندما قال: إنّ إدارة بايدن تتبع «سياسة الاقتصاد الكلي الأقل مسؤولية منذ 40 عاماً... عندما شرح البنك الفيدرالي نموذجه الجديد، يصعب فهم سبب بقاء التوقعات ثابتة... نشهد حلقة أعتقد بأنّها تختلف كمًاً ونوعاً عن أيّ شيء حدث منذ أيام بول فولكر على رأس البنك الفيدرالي، ومن المنطقي أن تؤدي إلى تغيرات كبيرة فيما نتوقع».

بعبارة أخرى: قد تكون مصداقية البنك الفيدرالي بمكافحة التضخم على مدى السنوات الأربعين الماضية على المحك، الأمر الذي يقلق المستثمرين الأجانب من أنّ الولايات المتحدة ستضخم قيمة ممتلكاتهم من الدولار.

على مدى 100 عام ماضية، تمكنت الولايات المتحدة من تقديم أكثر مكان آمن في وقت الأزمات لسندات الخزينة. أمّا اليوم فيشكل التضخم أكبر خطر محتمل على هذا الأمان، حيث يقلّص القيمة الحقيقية لرأس المال.

تآكل الأمان

ليس التضخم المحتمل هو المشكلة الوحيدة التي تثير قلق المستثمرين بخصوص دور الدولار في السوق المالية الدولية. المشاكل التي أثارها الوباء في سوق النقد في آذار 2020 أدّت إلى أسئلة هامّة أخرى حول سيولة السوق.

أظهرت التحليلات التي نشرها بنك التسويات الدولية المتوضّع في بازل السويسرية، بأنّ «جنون السيولة» قد نتج بشكل رئيسي عن قيام صناديق التحوّط ببيع قسري بعد اقتراضها بشكل كبير للتربّح من الفروقات الصغيرة بين قيمة سندات الخزينة النقديّة وعقود الخزانة الآجلة بالمقابل.

هدد الاندفاع الهبوطي في السوق ملاءة صناديق التحوّط ذات نسب القروض الأعلى، وحدا بمقرضيها إلى طلب قروضهم. أدّى هذا إلى إجبار صناديق التحوّط على بيع سنداتها، وقاد إلى عدم قدرة المتعاملين على استيعاب البيوع، الذي قاد بدوره إلى مزيد من انخفاض السعر، الأمر الذي حفّز المزيد من البيع مؤدياً إلى مزيدٍ من انخفاض السعر. لم يكن يجدر بهذا أن يحدث فيما كان يطلق عليه: «السندات الأعمق والأكثر سيولة في العالم».

تظهر بيانات وزارة الخزانة الأمريكية، أنّ جلّ هذه الاضطرابات كانت مدفوعة دولياً. فمؤشر «المستثمر الدولي» لمشتريات سندات الخزينة الأمريكية عكس حالة هرب كلاسيكية ازدادت فيها عروض بيع السندات مما قيمته 1,97 ترليون دولار في شباط 2020، إلى 2.67 ترليون دولار في آذار. مع ذلك تمّ تعويض ما حدث بالمبيعات الأجنبية، التي قفزت إلى 2,98 ترليون دولار، أي: أكثر بقرابة ترليون عن الذروة خلال عقد من الزمن.

أشار داريل دوفي، أستاذ التمويل في كلية الدراسات العليا للأعمال في جامعة ستانفورد، إلى أنّه في الوقت الذي تسبب فيه العجز الفيدرالي القائم منذ 2008 بنمو مخزون سندات الخزانة القابلة للتداول بشكل كبير، لم تواكب ميزانيات البنوك الكبرى التي تملك متعاملين كبار هذا النمو. تمّ سدّ الفجوة من قبل بنوك الظل، مثل: صناديق التحوّط التي تكون قدرتها وجاهزيتها لتوفير السيولة في وقت الأزمات محدودة.

أنقذ البنك الفيدرالي ما حدث عبر إغراق السوق بالسيولة. لكن هذا التدخل بحدّ ذاته يخلق مشكلة معنوية في الحاجة الدائمة لتدخل الفيدرالي لضمان السيولة بوتيرة وحجم أكبر.

التهديد الآخر لدور الدولار كعملة احتياطية يأتي من السياسات غير الفاعلة. كشف ترامب عن نقاط ضعف غير متوقعة في التوازن والضوابط في النظام الأمريكي. بات الاستقرار السياسي والديمقراطية الأمريكية والتعاون الدولي محل شك، خاصة وأنّ بايدن لم يتراجع عن السياسات الحمائية التي اتخذت في عهد ترامب.

البدائل

بشكل طبيعي، البدائل الأكثر أهميّة للدولار هي: اليورو واليوان الصيني.

لطالما كانت الصعوبة الرئيسية التي تواجه اليورو هي افتقاره إلى سوق السندات الحكومية القادرة على توفير أصول آمنة بشكل يماثل الولايات المتحدة. لكن الاستجابة للوباء دفعت الاتحاد الأوروبي في نهاية المطاف لاتخاذ خطوات إنشاء صندوق إنعاش للاتحاد، يتم تمويله من ديون الاتحاد التي يتم إصدارها. لا تزال هذه التحركات ضعيفة نسبياً، لكنّها تشير إلى أنّ اليورو – وهو الذي يشكّل حالياً 20% من الاحتياطيات العالمية– يمكن أن يلعب دوراً متزايداً.

بالنسبة لليوان، تلتزم بكين بتحدي الدولار وتشجّع بنشاط على استخدام العملة الصينية في التعاملات التجارية الثنائية. توفّر مبادرة الحزام والطريق فرص تمويل جديدة باليوان الرقمي الجديد، الأمر متسارع التطوير حالياً. كما تتمتّع بكين بميزة تعافي الاقتصاد الصيني من تراجع كوفيد-19. كما أنّ المال الأجنبي يتدفق إلى الصين بشكل تدريجي.

يقول دافيد مارش، رئيس مركز أبحاث OMFIF الخاص بالبنوك المركزية، بأنّ بنك الشعب الصيني أدرك بأنّ رفع قيمة اليوان الصيني سيساعد على السيطرة على التضخم، كما سيعزز تحوّل التركيز على الطلب من الخارجي إلى المحلي. وعليه فجعل اليوان أقوى سيساعد على تدويله، لأنّ المستثمرين الأجانب سيحصلون على عائداته.

وبالحديث عن العملات الرقمية، فكما تكهّن مارك كارني رئيس بنك إنكلترة السابق في 2019، يمكن توفير عملة مهيمنة اصطناعية جديدة من خلال شبكة من العملات الرقمية التي تصدرها البنوك المركزية. من شأن هذا أن يجعل آثار صدمات أسعار الصرف والتجارة التي تطال الدولار، أقلّ انتشاراً عبر البلدان، وهو الأمر الذي قد يقلّص من هيمنة الدولار على المنظومة المالية العالمية.

بعض المتشككين- أمثال غيتا غوبيناث، رئيسة اقتصاديي صندوق النقد الدولي- يرون بأنّ التكنولوجيا قد تقدّم حلولاً أرخص وأسرع للتحويلات المالية بما يحسّن النظام المالي، لكنّها تركّز على تطوير المؤسسات التقليدية المالية من أجل تحسين مرونة وهيكلية منطقة اليورو من جهة، ولبرلة الأسواق الصينية من جهة أخرى.

يعلمنا التاريخ، أنّ الدولار استغرق عشرة أعوام فقط لإزالة الباوند الإسترليني من دوره كعملة احتياطية.

معلومات إضافية

- العدد رقم:

- 1020

جون بليندر/ فايننشال تايمز

جون بليندر/ فايننشال تايمز