الركود العالمي يتعمق... والانتقال للقطاع المالي ليس ببعيد

يئن الاقتصاد العالمي في هذه اللحظات بصمت... لا انهيارات كبرى جديدة، أو أحداث مالية واقتصادية عاصفة، ولكن الركود يتعمّق وينذر بالكثير: تقديرات حجم التراجع واستدامته، البطالة التي ترتفع، الأعمال التي تُغلق، الأسعار التي تتدهور... بينما السلطات العالمية بدأت تفصح عن تقديراتها مؤكدة أن (حالة عدم اليقين استثنائية) وما من ضمانة لما يسمى (بالتعافي) القريب.

مقولة (عدم اليقين) المتكررة اليوم، تعكس حقيقة أن عملية التنبؤ بالمسارات معقّدة وذلك لسبب بسيط... حيث مستوى عمق الأزمة وشموليتها يجعل المتغيرات العاصفة تأتي من كل الاتجاهات: بيئية وصحية كما في حالة فايروس كورونا، اجتماعية سياسية كما تشهد الولايات المتحدة وغيرها حالياً، جيو سياسية كما تعكس أزمة النفط والتوازنات المتغيرة في منطقتنا على سبيل المثال، وغيرها الكثير.

وبينما لا يزال القطاع المالي (راكناً) حتى الآن فإن الأوضاع تُنذر بمخاطر غير بعيدة، والانعطافة الاقتصادية التي تحصل في هذا الموضع لها آثار أعمق وتعود لتنقل الأثر إلى كل المواضع الأخرى...

التقديرات الدولية للتراجع

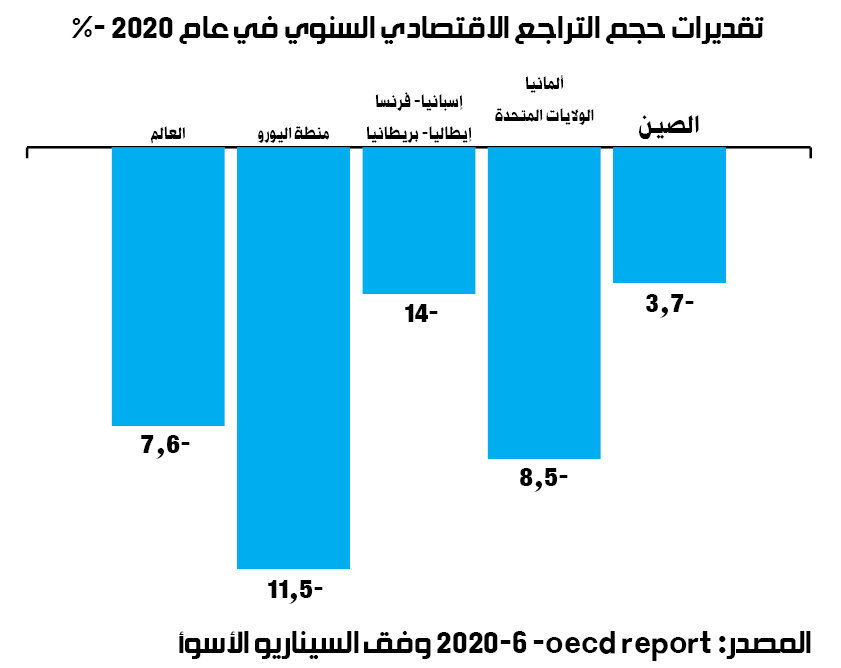

أصدرت منظمة التعاون والتنمية الاقتصادية OECD تقرير Economic Outlook 2020، تشير فيه إلى تقديرات حجم تراجع الناتج العالمي في عام 2020 بناء على سيناريوهين مبنيين على الوضع الصحي العالمي، واحتمالات موجة واحدة أو موجتين من جائحة كورونا. ورغم أن هذا التقدير مبني فقط على ربط التوقف الاقتصادي بظاهرة الوباء العالمي، إلا أن تقديرات التراجع السنوي كبيرة... أعلاها في دول المنطقة الأوروبية إسبانيا وفرنسا وإيطاليا وبريطانيا لتصل إلى 14%، بينما في ألمانيا والولايات المتحدة 8,8- 8,5% على التوالي، أما أقل معدلات التراجع في الصين 3,7، وكوريا الجنوبية 2,5%، وضمن الدول الصاعدة، فإن التراجع في روسيا والبرازيل وتركيا يقارب 10، 9، 8% بالترتيب. وبالمقابل فإن معدلات البطالة الأعلى تُسجّل في إسبانياً 24%، الولايات المتحدة 13,5%، فرنسا 12,4%...

تقديرات الفيدرالي الأمريكي أتت أقل مما سبق، إذ أشارت إلى تراجع 6,5% في 2020، بينما عدّل مكتب الموازنة في الكونغرس الأمريكي تقديراته لعشر سنوات قادمة، مشيراً إلى أنه بالمقارنة بين حسابات شهر خمسة ومطلع العام الحالي، فإن الأزمة ستدفع الاقتصاد الأمريكي إلى خسارة 16 تريليون دولار خلال عشر سنوات قادمة، وستدخل الولايات المتحدة ركوداً قد يكون مستداماً طوال هذه الفترة.

ترقّب أزمة القطاع المالي الأمريكي

الجميع ينظر إلى القطاع المالي العالمي والأمريكي تحديداً مترقباً لأزمة شبيهة بعام 2008، ولكنّ التأثيرات لم تظهر واضحة بعد... ليشير البعض إلى أننا في مرحلة تشبه عام 2007 أي ما قبل (انفجار الفقاعة) وفشل مؤسسات مالية كبرى، وأنّ صيف العام الحالي قد يشهد تصعيداً مع تكشّف بعض الإفلاسات، وبدء انتقال الأزمة وضوحاً للقطاع المالي والبنكي تحديداً. (The Atlantic)

وإذا ما كانت شرارة أزمة عام 2008 قد ارتبطت بالفشل الاقتصادي في قطاع العقارات الأمريكي وحجم المضاربات المالية على الرهون لتنتقل من العقارات إلى المال، فإن الفشل الاقتصادي المتسع المتوقع في كافة قطاعات الأعمال الأمريكية قد يفجّر أزمة مالية أوسع بما لا يقارن سواء داخل الولايات المتحدة أو خارجها.

التوقف الاقتصادي والخسائر التي لا تستثني أي قطاع اليوم، تضع معظم الديون تحت خطر عدم السداد، من قطاع الأعمال والشركات، إلى ديون قطاع الأسر وحتى الديون الحكومية.

إن تقديرات الخسائر الأمريكية خلال عام 2020 فقط، قد تتراوح بين 1,7- 2 تريليون دولار (من مجموع خسائر النمو الذي كان متوقعاً ولن يحصل، وخسائر التراجع الذي سيحصل فعلياً)، وهذه يقابلها 4,8 تريليون دولار ديون مستحقة يجب أن تسددها الشركات الأمريكية خلال أربع سنوات.

أي: إن الديون التي سيتوجب سدادها سنوياً، لن تقابلها أعمال وأرباح وعوائد تسمح بالدفع، وستكون خطط الإنقاذ الحكومية من الفيدرالي الأمريكي هي السبيل الوحيد لمنع الفشل... ولكن الفيدرالي قد خصص 6 تريليون دولار حتى الآن لإنقاذ الديون والشركات التي قد تفشل، ولكن لم ينتقل منها إلى قطاع الأعمال حتى الآن ما يُذكر، وقد لا تكفي لجملة المهام التي لن يكون أحد قادراً على التصدي لها إلا الفيدرالي. إذ على هذه الأموال أن تسعف سداد الدَّين الحكومي وسط تصاعد مجمل النفقات وتراجع الإيرادات، كما ينبغي أن تكون قادرة على تغطية الأزمات التي ستنشأ حكماً عن تراجع السداد لديون الأسر مع التوسع الهائل في البطالة (42 مليون عاطل عن العمل). أضف إلى ذلك أن جزءاً من حزمة الإنقاذ البالغة 6 تريليون دولار سيخصص لضخ الدولار إلى المنظومة المالية في البنوك المركزية الغربية الأخرى: في المركزي الأوروبي واليابان وسويسرا وبريطانيا.

وأخيراً، ينبغي ألّا يتم تجاهل أن عملية الإنقاذ عبر الضخ ليست جديدة، بل هي المسار المستمر منذ ما بعد أزمة عام 2008. فالاقتصاد الأمريكي بحالة (خطة إنقاذ) مستمرة من عشر سنوات تقريباً، وهي السبب الأساسي فيما يُسمّى أطول فترة نمو أمريكية مستمرة، وخلال هذه الفترة كان الفيدرالي يضخ (المال الرخيص) مع أسعار فائدة منخفضة وصلت اليوم إلى الصفر تقريباً، ليجعل الشركات والاقتصاد الأمريكي يعيش على الدَّين، ويشتري الفيدرالي الديون الفاشلة والخطرة منقذاً بذلك مؤسسات كبرى بما قارب 4 تريليون دولار ضمن سياسة التيسير الكمي، سيضاف إليها خلال العام الحالي فقط 6 تريليون أخرى قد لا تكفي لمنع انكشاف سريع لحجم الفشل المالي!

مؤشرات خطورة الدَّين سابقة لكورونا!

إن مخاطر ظهور الفشل المالي في الولايات المتحدة وعالمياً، كانت قائمة حتى قبل الركود الاقتصادي الذي يعم العالم منذ مطلع هذا العام. والمؤشر الأبرز لذلك: أن ديون والتزامات الشركات الأمريكية أصبحت أعلى من ناتجها، إذ وصلت إلى مستوى 10,4 تريليون دولار في الربع الأول من عام 2020، وذلك لمجموع سندات الدَّين والقروض والالتزامات وشكلت نسبة 102% من ناتج الشركات في عام 2017. (FRED-economic data)

يُضاف إلى ذلك أن جزءاً هاماً من هذه الديون كان ضمن تصنيفات منخفضة، حيث نسبة 36% من ديون الشركات غير المالية هو ضمن تصنيف bbb أو أقل، (ومعايير التصنيف هذه تشير إلى مستوى منخفض للقدرة على السداد) بالإضافة إلى الديون عالية العوائد التي ترتفع عوائدها بسبب خطورتها. كما تتوسع بمستويات جدية ما تسمّى الديون المرفوعة التي تقارب 1,2 تريليون دولار، وهي ديون تجمعها مجموعة من البنوك لتشتري قروض الشركات المثقلة بالديون وذات التصنيف الائتماني المنخفض. ازداد منذ عام 2017 إصدار هذا النوع من الديون بغرض شرائها والمضاربة عليها والاستفادة من عوائدها المرتفعة، والأطراف التي تشتري هذه الديون الخطرة هي عملياً البنوك ومؤسسات الاستثمار المالي الأمريكية الأخرى، ضمن مجموعة آليات استثمار مالي معقدة، تشبه إلى حد بعيد الآليات المتبعة قبل أزمة عام 2008. حيث يراكم القطاع المالي الديون الفاشلة للشركات، ويحولها إلى جزء من رأس ماله ما ينذر بخطر هيكلي على هذا القطاع مع اندلاع شرارة الإفلاس وعدم السداد.

إن انتقال الخسائر الاقتصادية من قطاع الأعمال إلى قطاع المال هو مسألة ليست ببعيدة الظهور، فعملياً أزمة عام 2008 لم يجر حلّها بل تمّ تأجيلها وتضخيمها، وبالمقابل لم يستطع النمو الاقتصادي الذي خلقه الدَّين أن يصمد أمام الأوجه المتعددة لأزمة المنظومة، التي بدورها ستعود لتكشف الثغرة الأكبر، وهي حجم الدَّين والقطاع المالي بمستوى قد لا يسمح باستدامة حلول (الإطفائي) عبر ضخ المزيد من الديون. ما يُبقي السؤال مفتوحاً: كيف ستنقذ المنظومة هذه المرة شريان حياتها المتمثل في هيمنة القطاع المالي الأمريكي تحديداً عبر العالم؟! أيّ مستوى من الفوضى والاضطراب والعنف ستحاول إيقاده لتفرض هيمنتها داخل الولايات المتحدة وخارجها؟! والأهم: هل ما زالت تمتلك القدرة ذاتها على نشر العنف والفوضى وسط التوازنات الجديدة للردع: عسكرياً وتكنولوجيا وتجارياً ومالياً، في عالم لم تعد الولايات المتحدة هي القوة الأبرز فيه في المجالات السابقة كافة.؟

معلومات إضافية

- العدد رقم:

- 970