المشروعات المتناهية الصغر والصغيرة بين الحاجة الوطنية وغياب دور الدولة!

لم تتفق الدراسات التي تناولت موضوع المشاريع متناهية الصغر والصغيرة والمتوسطة على تعريف علمي موحد لها، أو للتمييز بينها، فهناك اختلاف بين الدول المتقدمة والدول النامية في تصنيف المشروعات وفق بعض المعايير، وذلك نظراً لاختلاف خصوصية القطاعات التي تنشط بها هذه المشروعات (الزراعة- الصناعة- الخدمات... إلخ) إضافة إلى اختلاف طبيعية الاقتصاد الذي تنشط به هذه المشروعات من بلد لآخر. فالمشاريع الصغيرة في الدول المتقدمة تعتبر مشاريع كبيرة في الدول النامية في بعض الأحيان!

ومن المعايير المستخدمة (عدد العاملين– قيمة المبيعات السنوية– مستوى التكنولوجيا– حجم رأس المال– حجم الطاقة المستخدمة– حجم الأجور المدفوعة– الميزانية السنوية– الحصة السوقية...إلخ).

وبالعموم يعتبر المشروع صغيراً أو متناهي الصغر بالمقارنة مع غيره من المشاريع الموجودة ضمن القطاع الذي ينشط به. وما يميز هذه المشروعات ويجمعها عادة أنها تعتمد في التمويل على المصادر الذاتية (المدخرات- العائلة- الأصدقاء) وتدار من المالك مباشرةً، كما أن هذه المشروعات تعمل في نطاق جغرافي محدد، وتنشط في الأسواق المحلية في الغالب.

لكن مقابل عدم الاتفاق على تعريف موحد، إلا أن هناك اتفاقاً عاماً على أهميتها.

فبحسب تقرير الأمم المتحدة الصادر في حزيران 2024 في يوم المؤسسات متناهية الصغر والصغيرة والمتوسطة: «تشكل المشروعات متناهية الصغر والصغيرة والمتوسطة 90% من إجمالي المشروعات، وتستوعب 60% إلى 70% من العمالة، وتساهم بـ 50% من الناتج المحلي الإجمالي على المستوى العالمي».

التقارير المحلية!

لا يختلف الأمر في سورية عمّا هو في جميع أنحاء العالم من حيث الأهمية، حيث تشير بعض التقارير الصادرة عن وزارة الاقتصاد والتجارة الخارجية، وهيئة تنمية المشروعات الصغيرة، إلى أن 95% من الأعمال الموجودة ضمن سورية تصنف على أنها مشروعات متناهية الصغر وصغيرة ومتوسطة، إضافة إلى استيعاب هذه المشروعات ما يزيد عن 90% من القوى العاملة، وأيضاً مساهمتها بما يقارب 60% من الناتج المحلي الإجمالي.

وبناء على دراسة أعدتها هيئة تنمية المشروعات الصغيرة عام 2021، فإن زيادة عدد المشروعات متناهية الصغر بمقدار 1000 مشروع يؤدي إلى انخفاض معدل البطالة بدرجة 1%، ومع كل زيادة في تكوين رأس مال المشاريع متناهية الصغر بمقدار مليون دولار يؤدي ذلك إلى زيادة الناتج المحلي بنسبة 0.1% تقريباً.

لكن هذا في التقارير الرسمية فقط، فماذا يقول الواقع؟!

أكثر من 99% من المنشآت في سورية صغيرة ومتناهية الصغر!

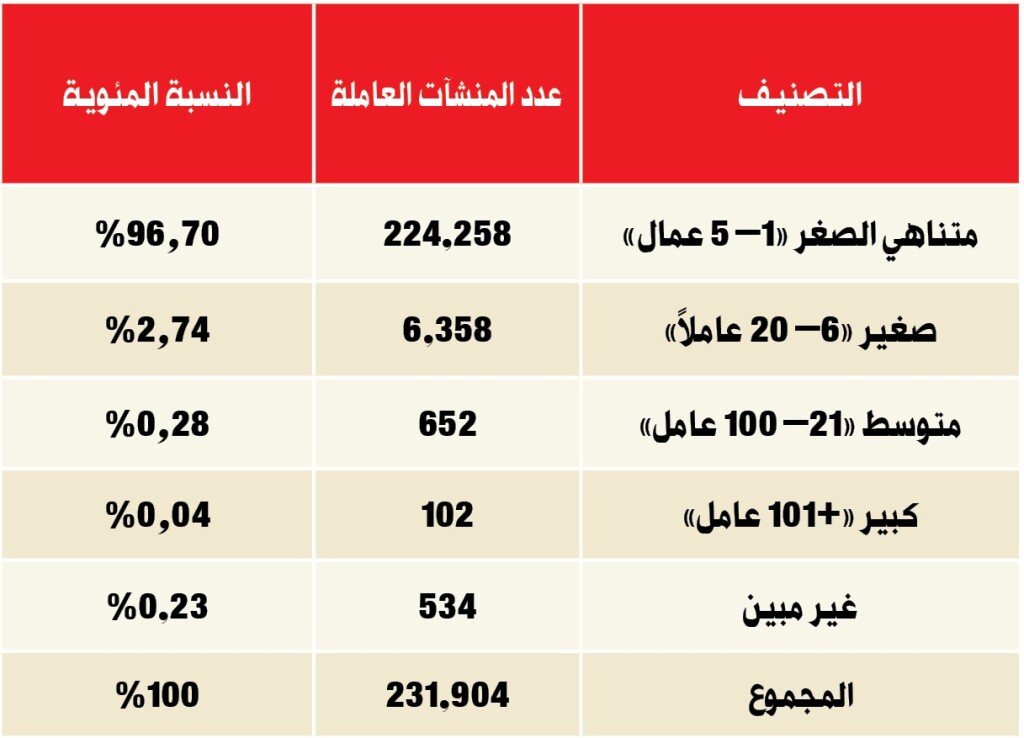

في تقرير أعده المكتب المركزي للإحصاء وهيئة تنمية المشروعات الصغيرة لتعداد المنشآت وتصنيفها ضمن عامي 2019 – 2020، وذلك في المحافظات الآتية: (دمشق- ريف دمشق- اللاذقية- طرطوس- السويداء)، تم تصنيف المنشآت العاملة بالاعتماد على معيار عدد العاملين فقط!

ويوضح الجدول الآتي توزع المنشآت حسب عددها وفق معيار عدد العاملين، وقد بينّا نسبة كل منها من مجموعها العام:

من الواضح أن المنشآت المصنفة متناهية الصغر وصغيرة بحسب التقرير أعلاه تستحوذ على نسبة 99,44% من إجمالي عدد المنشآت العاملة، وهي نسبة كبيرة جداً، لكن لعل ما يبررها أن المسح لم يشمل إلا بعض المحافظات المذكورة، والمعيار للتصنيف كان عدد العاملين فقط، ولعله معيار غير كافٍ وحده!

مقابل ذلك يتبين أن أعداد المنشآت المتوسطة والكبيرة متواضع، وبالكاد يشكلان معاً نسبة 0,32% من عدد المنشآت العاملة في المحافظات الممسوحة!

معضلة التمويل!

يعتمد أصحاب المشروعات، وتحديداً الصغيرة ومتناهية الصغر، في تمويل أعمالهم على المقدرات الذاتية ومصادر التمويل غير الرسمية، كالمدخرات، أو الاعتماد على العائلة والأصدقاء... إلخ.

وتشير دراسة هيئة تنمية المشروعات الصغيرة إلى أن 88% من المشروعات الصغيرة لم تقدم أو تسعى للحصول على التمويل من الأجهزة المصرفية المتخصصة، وأيضاً تشير إلى أن نسبة التسهيلات الائتمانية الممنوحة للمشاريع الصغيرة في سورية من إجمالي التسهيلات تبلغ ما يقارب 4%، في حين أنها تبلغ ما يقارب 9% وسطياً بالدول العربية، و18% وسطياً بالدول متوسطة الدخل.

إضافة إلى ذلك تشير دراسة أخرى أجرتها مؤسسة التمويل الدولية في عام 2008 تحت عنوان: «سورية تقييم سوق التمويل متناهي الصغر» أن 15% من المشروعات فقط والتي استخدمت الخدمات البنكية حصلت بنجاح على قرض من مؤسسة تمويل رسمية!

مما ورد أعلاه يتبين بوضوح أن التمويل عبر المصارف للمشاريع الصغيرة ومتناهية الصغر يواجه الكثير من الصعوبات التي تصبح معضلة بالنسبة للراغبين بإنشاء مشاريعهم الخاصة!

مقابل ذلك تجدر الإشارة إلى أن مصادر التمويل الذاتية لم تعد متاحة هي الأخرى، وذلك نتيجة للأوضاع الاقتصادية التي تعاني منها البلاد، وخاصة بعد انفجار الأزمة في عام 2011، ونتيجة لجملة السياسات المتبعة، والاستمرار بها خلال السنوات اللاحقة وحتى الآن، ووصول معدلات التضخم إلى مستويات مفرطة بالارتفاع، حيث تجاوز معدل التضخم التراكمي بين العامين 2011 و 2022 حاجز 6000%، وما نتج عن ذلك من انعدام القدرة الشرائية لعموم السوريين، وبالتالي تفتيت قدرتهم على تأمين احتياجاتهم المعيشية ما اضطر الكثير منهم للتضحية بالمدخرات– إن وجدت– في سبيل تأمين المعيشة اليومية، وبالتالي انحسار أهم مصدر من مصادر تمويل هذه المشروعات، وهو الاعتماد على المقدرات الذاتية!

مصارف منفصلة عن الواقع والقروض توريطة!

أصبحت مشكلة التمويل للمشروعات الصغيرة ومتناهية الصغر أكثر تأثيراً وذلك لندرة وانعدام مصادر التمويل الذاتية بشكل رئيس، وعلى اعتبار التمويل عبر المصارف المتخصصة هو البديل لتوفير الاحتياجات المالية لهذه المشروعات بات أيضاً غير متاح أو محدود بحسب التقارير المحلية والدولية أعلاه!

فالمصارف المموّلة لا تأخذ بعين الاعتبار خصوصية المشروعات بنوعية القروض وطرق التمويل التي تطرحها، ولا معدلات الفائدة التي تفرضها!

فالقروض الممنوحة في أغلب الأحيان موجهة لتمويل رأس المال العامل (المواد الأولية، وغيرها من تكاليف التشغيل) ولدورة تشغيلية واحدة، وليس لتمويل رأس المال الثابت (الأصول والمعدات... إلخ) ما يعني أن المشاريع التي ستستفيد من القروض هي المشاريع القائمة بالفعل، ولمدة زمنية تختلف من مصرف لآخر، وتختلف حسب حجم القرض!

وبالتالي فإن المشاريع الصغيرة ومتناهية الصغير قيد التأسيس لا تستطيع اللجوء إلى خيار التمويل من المصارف المعتمدة!

إضافة إلى ذلك فإن حجم القروض الذي تحدده المصارف ضئيل ومحدود، ولا يكفي لتأسيس ولا لتغطية مستلزمات المشاريع متناهية الصغر، ناهيك عن تكلفة القروض المرتفعة والتي تصل إلى 20% من القرض على شكل أسعار فائدة ببعض المصارف!

وتعزي المصارف ارتفاع معدلات الفائدة بهذا الشكل إلى ارتباط تمويل هذه المشاريع بدرجات كبيرة من المخاطرة، وهذا ما يدفع المصارف إلى تعقيد منح هذه القروض بضمانات عقارية وشروط تعجيزية أخرى!

الجدول الآتي فيه أمثلة عن القروض التي تمنحها بعض المصارف المتخصصة بتمويل المشاريع الصغيرة:

من الواضح أن مبالغ الإقراض تعتبر متواضعة، وهي موجهة للمشاريع القائمة بالفعل، وبالتالي من أجل تمويل رأس المال العامل لفترة أو دورة تشغيلية واحدة كما أسلفنا، إضافة إلى شرط ألّا تقل فترة نشاطها عن ثلاثة أشهر بالنسبة لقروض مشاريع متناهية الصغر، ولا تقل عن سنتين بالنسبة لقروض المشاريع الصغيرة!

أما في حال المشاريع التأسيسيّة، والتي هي بحاجة إلى تمويل الأصول الثابتة بمراحلها الأولى (تجهيزات- معدات... إلخ) فإن مصرف الوطنية للتمويل الأصغر على سبيل المثال يشترط على المقترض أن يساهم بـ 35% من قيمة المشروع، بحيث يمنح القرض لتمويل 65% الباقية، ولكن سقف المبلغ الممنوح بهذه الحالة هو 10 ملايين ل. س فقط، ما يعني أن قيمة المشروع الكلية يجب ألا تتجاوز 15,3 مليون ل. س، وهذا المبلغ لا يكفي لتأسيس مشروع متناهي الصغر في ظل الأوضاع الراهنة!

أما مصرف التوفير فيتقاضى عمولة ارتباط نسبتها 0.5% من قيمة القرض وتقتطع مباشرة عند صرف القرض، ويفرض ضمانة عقارية تعادل 150% من قيمة القرض، أو كفالة من مؤسسة ضمان القروض، التي تفرض بدورها عمولة الضمان 2% من قيمة القرض بتاريخ إصداره، و2% من رصيد أصل القرض المضمون في بداية كل عام خلال فترة سداد القرض المضمون، ما يعني أن تكلفة القرض يمكن أن تتجاوز 24% كفائدة، ناهيك عن التعقيدات والصعوبات التي يتم حلحلتها بالعمولات المضافة عبر قنوات الفساد لتسريع الحصول على القرض في بعض الأحيان!

ومن المفروغ منه أن المصارف لا يعنيها من الأمر إلا نسبة الفائدة بالنتيجة، سواء نجح المشروع وأقلع أم لا!

فمع معدلات الفائدة المرتفعة يصبح المشروع، أي مشروع، معرضاً لمزيد من المخاطر، فلا يوجد مشروع متناهي الصغر أو صغير يمكن أن تغطي أرباحه هذه النسبة المرتفعة من الفائدة، ما يعني وقوع المقترض بالعجز الحكمي، ليخسر بالتالي عمله ورأسماله، بل ربما الضمانات التي قدمها أيضاً، وليتبين بالنتيجة أن القرض عبارة عن «توريطة» ليس إلا!

الخلل البنيوي والهيكلي في النشاط الاقتصادي!

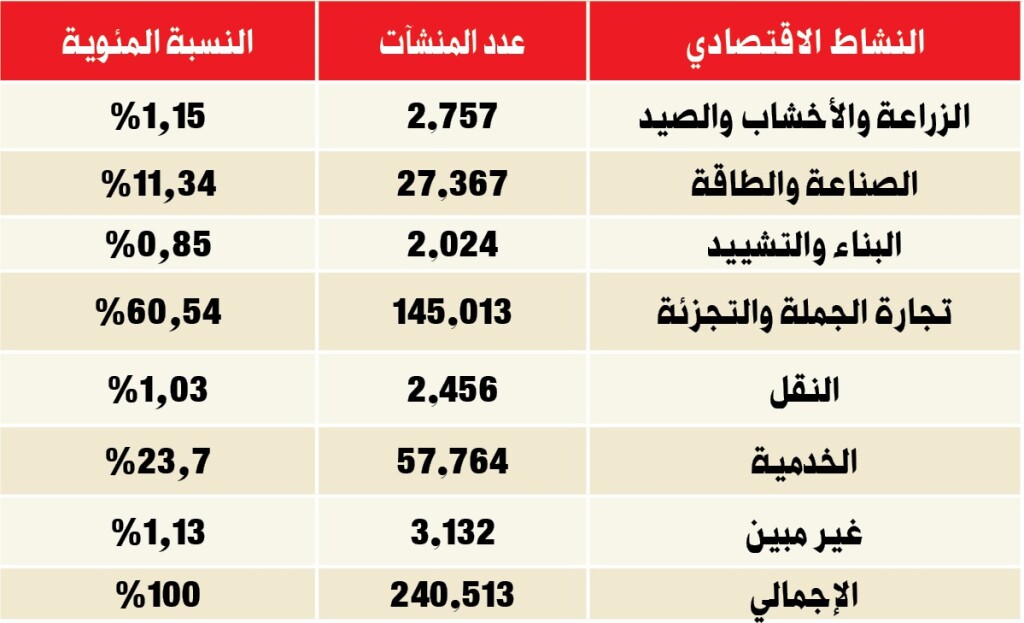

الجدول الآتي يبين توزع النشاط الاقتصادي للمنشآت العاملة من خلال البيانات العددية التي أعدها المكتب المركزي للإحصاء وهيئة تنمية المشروعات الصغيرة، وقد حسبنا نسبة كل نشاط منها:

البيانات أعلاه توضح الخلل البنيوي والهيكلي في النشاط الاقتصادي ضمن البلاد!

حيث تشكل أنشطة تجارة الجملة والتجزئة والأنشطة الخدمية ما يقارب84.24% من إجمالي الأنشطة الاقتصادية، في حين قطاعات الإنتاج الحقيقي، وتحديداً الزراعة والصناعة، تشكل ما لا يزيد عن12.5% فقط!

فعلى الرغم من أن التقرير لم يشمل المحافظات جميعها إلا أن هذه النتائج تدل بشكل واضح على سوء إدارة النشاط الاقتصادي، وعدم توظيف الموارد المتاحة بالشكل الذي يتناسب مع الأولويات الوطنية!

فتراجع الأنشطة الزراعية والصناعية يعود إلى ارتفاع تكاليف الإنتاج، وخاصة المواد الأولية وحوامل الطاقة، إضافة إلى تراجع دور الدولة في توفير مستلزمات الإنتاج بالتوازي مع سياسات إنهاء الدعم، وبالضد من المصالح الوطنية!

بين الحاجة الوطنية وغياب دور الدولة!

كل ما سبق يؤكد أن الأمر لا يتوقف على تبني سياسات دعم المشاريع الصغيرة ومتناهية الصغر بالادعاءات فقط، وإنما تجب إدارتها على مستوى الدولة مركزياً، وبالشكل الذي يؤدي إلى استثمار الموارد المتاحة وتوجهيها للاحتياجات الوطنية الملحة، وخاصة في ظل الأزمة المستعصية التي تكرسها السياسات المطبقة ولا تحلها!

فواقع الحال يقول إنه على الرغم من كل الادعاءات الرسمية بتبني المشروعات الصغيرة ومتناهية الصغر ودعمها، وبالرغم من إحداث الهيئات المعنية بإدارة شؤون هذه المشروعات، والبنوك المتخصصة بتمويلها، إلا أن كل ذلك ذو طابع شكلي وخلّبي من حيث النتائج الملموسة على أرض الواقع!

فما زالت هذه المشروعات، كما غيرها من المشاريع الأخرى، تعاني ما تعانيه نتيجة الأزمة الاقتصادية وتبعاتها من ارتفاع تكاليف الإنتاج، وندرة حوامل الطاقة، وانعدام القدرة الشرائية لعموم السوريين، وبالتالي تواجه مشاكل تسويقية في تصريف منتجاتها، إضافة إلى ذلك غياب دور الدولة في تخصيص الموارد المتاحة والاستثمار بهذه المشروعات بما ينسجم والمصلحة الوطنية، وبالشكل الذي يدعم الإنتاج الحقيقي بشقيه الصناعي والزراعي بشكل خاص!

فهل بعد كل ذلك يمكن التعويل على الحديث الرسمي عن دعم المشاريع الصغيرة ومتناهية الصغر؟!

معلومات إضافية

- العدد رقم:

- 1192

معين بدر

معين بدر