تحضيراً «للمجهول»: هكذا تتحوط البنوك المركزية العالمية بالذهب في 2023

في 31 تشرين الأول، نشر مجلس الذهب العالمي على موقعه على الإنترنت بيانات عن سوق الذهب العالمي للربع الثالث من عام 2023. حيث يرتبط الوضع في سوق المعادن الثمينة العالمية ارتباطاً وثيقاً بالأسواق المالية العالمية. لذلك، فإن بيانات مجلس الذهب العالمي مهمة ليس فقط للمتخصصين في مجال أسعار الذهب، بل أيضاً لكل من يراقب الاتجاهات العامة في الاقتصاد العالمي والتمويل الدولي.

بلغ متوسط سعر الذهب LBMA (في سوق سبائك لندن) في الربع الثالث 1,928.5 دولار أمريكي للأونصة. ورغم أنه أقل بنسبة 2% من المستوى القياسي المرتفع الذي شوهد في الربع الثاني، إلا أنه لا يزال أعلى بنسبة 12% مما كان عليه في الربع الثالث من العام الماضي.

جديد تقرير مجلس الذهب العالمي

أشار تقرير مجلس الذهب العالمي إلى أن العديد من الدول شهدت ارتفاعاً في الأسعار بالعملات المحلية بسبب ضعف العملة مقابل الدولار الأمريكي. ويذكر التقرير في المقام الأول دولاً مثل اليابان والصين وتركيا، وكذلك روسيا حيث اخترق سعر صرف الروبل في منتصف شهر آب مستوى 100 روبل لكل دولار.

ومن حيث إنتاج الذهب، تبين أن الربع الثالث من هذا العام كان رقماً قياسياً بالقياس على الفترة منذ عام 2010 (حيث تم استخراج 971.1 طن من باطن الأرض). كما سجل الإنتاج العالمي من المعدن النفيس للأرباع الثلاثة من العام رقماً قياسياً (2744 طناً). وبلغت الزيادة في الإنتاج في الربع الثالث من هذا العام مقارنة بالربع الثالث من العام الماضي 6%. وتحقق ذلك بسبب زيادة الإنتاج في الدول الأربعة التالية: كندا (بنسبة 14%) والولايات المتحدة الأمريكية (بنسبة 13%) وغانا (بنسبة 7%) وأستراليا (بنسبة 3%).

في الوقت نفسه، سجلت تخفيضات في الإنتاج في الدول التالية: المكسيك (بنسبة 15%)، وتنزانيا (بنسبة 14%)، والسودان (بنسبة 10%)، والاتحاد الروسي (بنسبة 4%).

وعلى هذا النحو، يشير تقرير مجلس الذهب العالمي إلى أن الانخفاض في الإنتاج في روسيا حدث بشكل رئيسي في أكبر حقل في روسيا وهو منجم Olimpiada الذي طورته شركة Polyus. ويشير مجلس الذهب إلى أن هذا ناتج عن قرارات داخلية وليس بسبب العقوبات الغربية المفروضة على الشركة. حيث يؤكد التقرير أنه «على ما يبدو، فإن هذه العقوبات ليس لها تأثير كبير على أحجام إنتاج الذهب».

الارتفاع يطال الإنتاج الحقيقي و«الثانوي»

في نهاية العام الماضي، كان قادة تعدين الذهب في العالم هم الدول الثلاث التالية: الصين (374 طن)، روسيا (330 طن)، أستراليا (320 طن). ومن الممكن أن تنتقل روسيا بحلول نهاية هذا العام إلى المركز الثالث.

يذكر أنه يتم ضمان توريد المعادن الثمينة في السوق العالمية ليس فقط من خلال استخراج الذهب من باطن الأرض، بل وكذلك من خلال إنتاجه الثانوي (أي عبر معالجة النفايات التي تحتوي على المعدن الثمين). وفي نهاية الربع الثالث، بلغ حجم هذا الإنتاج الثانوي من الذهب 288.8 طن، وهو أعلى بنسبة 8% من رقم الربع الثالث من العام الماضي. حيث ارتفع إجمالي المعروض من الذهب في السوق العالمية (التعدين + الإنتاج الثانوي) في الربع الثالث من عام 2023 بنسبة 6% على أساس سنوي.

مشتريات البنوك المركزية محور الاهتمام الآن

كان الطلب على الذهب في الربع الثالث على النحو التالي. كما جرت العادة كان المشتري الرئيسي للمعادن الثمينة هو صناعة المجوهرات (578.22 طن) حيث «شفطت» حوالي نصف إجمالي الطلب تقريباً، ثم تأتي الاستثمارات في المعادن الثمينة على شكل مشتريات من القضبان والعملات المعدنية بحوالي 295.19 طن. أما مشتريات الذهب لإنتاج الإلكترونيات وغيرها من المعدات فصارت حوالي 75.29 طن.

خلال السنوات السابقة، كانت الصناديق المتداولة في البورصة (ETFs) هي المشتري الرئيسي للذهب. ولكن منذ العام الماضي، تحولت هذه الصناديق من مشتري إلى بائع. وهكذا، في الربع الثالث من العام الماضي، بلغ صافي مبيعات صناديق الاستثمار المتداولة 243.7 طن. أما وفقاً لنتائج الربع الثالث من هذا العام، فبلغ صافي المبيعات 139.3 طن. وليس من الصعب تفسير هذه الظاهرة. صناديق الاستثمار المتداولة هي صناديق يمكن تسميتها بالمضاربة بدلاً من صناديق الاستثمار: في الربيع الماضي، بدأت البنوك المركزية في التحول بشكل حاد من سياسة «التيسير الكمي» إلى سياسة «التشديد الكمي». وقد تم ذلك بحجة مكافحة التضخم المتفشي في العالم، وتم التعبير عنه في رفع أسعار الفائدة الرئيسية.

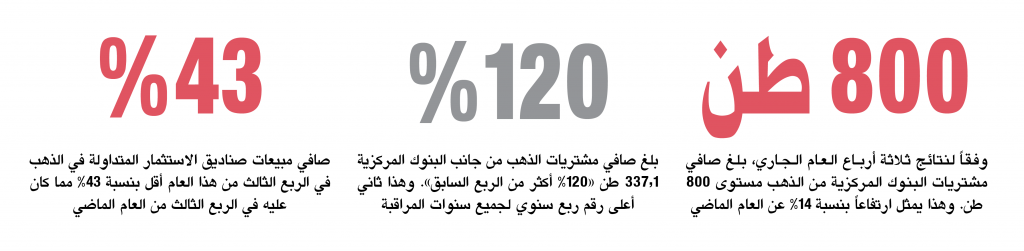

بدأت أسعار الفائدة على العديد من الأوراق المالية والأدوات المالية الأخرى في الارتفاع. وبدأت صناديق الاستثمار المتداولة في هز محافظها الاستثمارية، واستبدال الذهب بأوراق مالية عالية العائد. وقد تم بالفعل تنفيذ الجزء الأكبر من عمليات الاستبدال من قبل هذه الصناديق، وبالتالي فإن صافي مبيعات صناديق الاستثمار المتداولة في الذهب في الربع الثالث من هذا العام أقل بنسبة 43% مما كان عليه في الربع الثالث من العام الماضي.

ولكن هناك عنصر مهم آخر للطلب على المعدن الثمين وهو الطلب من البنوك المركزية: في عهد معيار الدولار الذهبي (والذي تأسس بعد الحرب العالمية الثانية وفقاً لقرارات المؤتمر النقدي والمالي الدولي في بريتون وودز عام 1944)، كانت البنوك المركزية هي المشتري الرئيسي للمعدن الثمين. حيث تم تشكيل احتياطياتها الدولية من عنصرين رئيسيين - الدولار الأمريكي والذهب النقدي (السبائك والعملات الذهبية). وحدثت ذروة مشتريات المعادن الثمينة من قبل البنوك المركزية في الستينيات من القرن الماضي. ورغم أن احتياطيات الذهب في الولايات المتحدة الأمريكية كانت تتراجع بسرعة، لكنها تعهدت، وفقاً لشروط الاتفاق الذي تم التوصل إليه في بريتون وودز، بتبادل الدولار مقابل المعدن الثمين مع السلطات النقدية في البلدان الأخرى. وقد تجاوزت احتياطيات الذهب الأمريكية في الخمسينيات 20.000 طن، ثم بحلول نهاية ستينيات القرن العشرين انخفضت إلى 9000 طن.

وتحت ضغط من الولايات المتحدة، تم استبدال معيار «الذهب بالدولار» بمعيار «الدولار الورقي». واتخذ القرار في هذا الشأن في كانون الثاني 1976 في المؤتمر النقدي والمالي الدولي في جامايكا. تحت ضغط الولايات المتحدة، بدأت السلطات النقدية في العديد من الدول الغربية في بيع المعدن من احتياطياتها الدولية. وعملت البنوك المركزية في جميع أنحاء العالم كبائعين للذهب من أواخر سبعينيات القرن العشرين حتى بداية العقد الماضي. وقد أدت الأزمة المالية العالمية 2008-2009 إلى تغيير الاتجاه طويل الأجل السابق، ومنذ عام 2010، تحولت البنوك المركزية في العالم من بائعين صافيين إلى مشترين صافيين للمعدن الثمين. وأظهرت الأزمة المالية العالمية عدم استقرار سياسة زيادة الاحتياطيات الدولية القائمة فقط على الدولار واليورو والعملات الأخرى المسماة «احتياطية».

أهم الشارين والبائعين خلال الربع الثالث

بالعودة إلى تقرير مجلس الذهب العالمي. في نهاية الربع الثالث، بلغ صافي مشتريات الذهب من جانب البنوك المركزية 337.1 طن (120% أكثر من الربع السابق). وهذا ثاني أعلى رقم ربع سنوي لجميع سنوات المراقبة (لنتذكر أن الربع الثالث من العام الماضي كان رقماً قياسياً هو 458.8 طن).

ووفقاً لنتائج ثلاثة أرباع العام الجاري، بلغ صافي مشتريات البنوك المركزية من المعدن النفيس مستوى 800 طن. وهذا يمثل ارتفاعاً بنسبة 14% عن العام الماضي، وأعلى مستوى منذ أواخر ستينيات القرن العشرين. ولا يزال من الصعب القول ما إذا كان سيكون هناك رقم قياسي جديد في نهاية عام 2023. لكن احتمال حدوث ذلك مرتفع للغاية.

يجب أن نتذكر أنه في نهاية العام الماضي اشترت البنوك المركزية حجماً قياسياً من المعادن الثمينة منذ أواخر ستينيات القرن العشرين بلغ 1081 طن. ومن أجل تسجيل رقم قياسي جديد، يجب أن يكون صافي مشتريات البنوك المركزية من المعدن الثمين في الربع الرابع من هذا العام أكثر من 281 طن. وحالياً نرى كيف تزيد البنوك المركزية بسرعة من احتياطياتها من الذهب، وكيف تأخذ حصة المعدن الثمين في إجمالي حجم الاحتياطيات الدولية في الازدياد.

ومن بين المشترين الأكثر نشاطاً للذهب في الربع الثالث، حدَّد مجلس الذهب العالمي أربعة بنوك مركزية: أصبح بنك الشعب الصيني رائداً في شراء المعادن الثمينة، حيث زاد احتياطياته من الذهب في الربع الثالث بمقدار 78 طناً. ومنذ بداية العام، زاد حجم احتياطيات الذهب للبنك المركزي الصيني بمقدار 181 طناً ليصل إلى 2192 طناً. ومن حيث القيمة، فإن هذا يعادل 4% من احتياطيات الصين الدولية.

واحتل البنك المركزي البولندي المركز الثاني من حيث حجم الشراء، حيث اشترى 57 طناً من الذهب في الربع الثالث. وبالتالي، تخزن بولندا 334 طناً من الذهب، وهو ما يمثل 11% من إجمالي احتياطياتها (تخطط وارسو لزيادة هذه الحصة إلى 20%).

وتقبع تركيا في المركز الثالث، حيث اشترى بنكها المركزي 39 طناً من الذهب في الفترة من تموز إلى أيلول. ويجب أن نشير إلى أن تركيا كانت مشتر رئيسي للمعدن النفيس لتعزيز احتياطياتها الدولية، لكن على مدى الأرباع القليلة الماضية اضطرت إلى بيع الذهب من احتياطياتها الدولية، وهي تسعى الآن إلى تعويض الخسائر الناتجة. رغم ذلك كانت احتياطياتها من الذهب في نهاية الربع الثالث لا تزال أقل بنسبة 12% مما كانت عليه في بداية العام.

وكان المشترون الصافون الآخرون للذهب في الربع الثالث هم البنوك المركزية للدول التالية: الهند (9 طن) وأوزبكستان (7 طن) وجمهورية التشيك وسنغافورة (6 طن لكل منهما) وقطر وروسيا (3 طن لكل منهما) والفلبين (2 طن) وجمهورية قيرغيزستان (1 طن). وكان ثمة بنوك مركزية أخرى عملت كمشترين، لكن صافي مشترياتها من المعدن الثمين كان أقل من طن واحد.

أما البائع الوحيد البارز للذهب في الربع الثالث هو كازاخستان، التي باعت 4 أطنان من الذهب. كما يذكر تقرير مجلس الذهب العالمي أيضاً بوليفيا، التي باعت 17 طناً (من احتياطياتها) من الذهب بين أيار إلى آب.

الاستنتاج الغربي: «علينا أن نخاف مما تفعله الصين وروسيا»

يوضح مجلس الذهب العالمي لعدة أرباع في إحصاءاته حول شراء وبيع الذهب من قبل البنوك المركزية، أن الأرقام تعكس المعاملات «المسجلة». وبالتالي، هنالك أيضاً العمليات السرية للبنوك المركزية بالمعادن الثمينة، والتي لا تظهر في الإحصاءات الوطنية. وبذلك، يقر مجلس الذهب العالمي بأن إحصاءاته قد تختلف اختلافا كبيرا عن الصورة الفعلية. (يتحدث الخبراء عن أن عمليات شراء الذهب على نطاق واسع قد تتم في الصين لتجديد الاحتياطيات الدولية في شكل معاملات غير مسجلة لسنوات عديدة. ولكن بعد بدء العملية العسكرية الروسية الخاصة في أوكرانيا، تشير وسائل الإعلام الغربية بشكل متزايد إلى أن هذا بات يجري في الاتحاد الروسي أيضاً). وأشار تقرير مجلس الذهب العالمي، نقلاً عن وكالة بلومبرغ، إلى أنه في أوائل شهر آب الماضي ظهرت معلومات تفيد بأن روسيا ستستأنف شراء العملات الأجنبية والذهب، «ومع ذلك، لم يتم تلقي أي تفاصيل إضافية حتى الآن حول أحجام وتوقيت المشتريات المستقبلية».

على هذا النحو، نشرت صحيفة فاينانشال تايمز قبل أيام (تحديداً في 31 تشرين الأول) في أعقاب تقرير مجلس الذهب مقالاً بعنوان «الصين تقود شراء الذهب القياسي للبنك المركزي في الأشهر التسعة الأولى من العام» لاحظت فيه أن هناك سبب للاعتقاد بأن المستوى الحقيقي للمشتريات من قبل البنوك المركزية - وخاصة الصينية والروسية - كان أعلى بكثير مما هو معلن رسميا: حيث «تقوم البنوك المركزية بإبلاغ صندوق النقد الدولي بمشتريات الذهب، لكن التدفقات العالمية للمعدن الأصفر تشير إلى أن المستوى الحقيقي للمشتريات من قبل المؤسسات المالية الرسمية، وخاصة الصين وروسيا، أعلى بكثير مما تم الإبلاغ عنه رسمياً».

ويشير المقال أيضاً إلى أن احتدام المواجهات في فلسطين المحتلة الذي بدأ في 7 تشرين الأول أصبح بالفعل عاملاً مهماً في ارتفاع أسعار المعدن الثمين: في 6 تشرين الأول، أي قبل يوم من انفجار الصراع، وصل سعر السبائك إلى أدنى مستوى له في سبعة أشهر، حيث بلغ 1809.50 دولاراً للأونصة. لكن بعد انفجار الصراع، سرعان ما كسرت حاجز 2000 دولار. صحيح أن الأسعار استقرت إلى حد ما بحلول نهاية الشهر (1,986.3 دولاراً). لكن، وفقاً للخبراء، بحلول نهاية العام، قد يستقر السعر بثبات فوق مستوى 2000 دولار للأونصة.

معلومات إضافية

- العدد رقم:

- 1147