المصارف السورية الخاصة في 2018- 1,4 تريليون ليرة وربح أقل من 1%

يعمل في سورية 14 مصرفاً خاصاً تضم مجالس إدارتها أسماء أهم أسر الأعمال السورية، مئات المليارات مودعة في هذه المصارف عائدة إلى حسابات هؤلاء العملاء بالدرجة الأولى، وتتوزع بناء على العلاقات وروابط الأعمال الخاصة في كل مصرف ومجلس إدارته... وتتحرك أيضاً مئات المليارات في تسهيلات ائتمانية لهؤلاء المودعين الكبار بشكل يعكس طبيعة النشاط الاقتصادي السوري. فما حجم ودائع المصارف الخاصة في 2018 وكيف تتوزع التسهيلات الائتمانية التي تعطيها؟

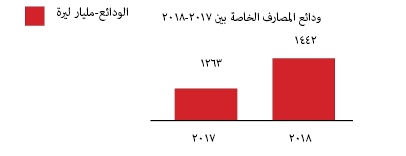

ودائع المصارف

1442 مليار ليرة هي كتلة الودائع في المصارف السورية الخاصة، وقد زادت بنسبة 14% بين عامي 2017- 2018 وبمبلغ يقارب 200 مليار ليرة. الودائع أهم جزء من موجودات المصارف، لأنها الأكثر سيولة وحركة، وخطورة أيضاً. وهي جزء من الموجودات الإجمالية التي تتوزع بين أرصدة لدى المصرف المركزي، وأرصدة وودائع في المصارف الخارجية، وبين استثمارات المصارف وأشكال موجوداتها المالية والعينية الأخرى. فعلى سبيل المثال: بلغ (النقد والأرصدة العائدة للمصارف الخاصة والموضوعة في المركزي: 714 مليار ليرة تقريباً في 2018.

التفاصيل في الشكلين 1و2.

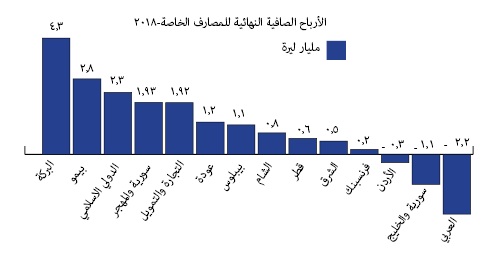

أرباح المصارف

بعد أن حققت معظم المصارف الخاصة في عام 2017 خسائر، عادت معظمها لتسجل أرباحاً قليلة في 2018. فبعض المصارف انخفضت أرباحها من مستويات 11 مليار ليرة في 2016، لتسجل خسائر بحدود 3 مليارات ليرة في 2017، وتعود وتسجل أرباحاً في 2018 ولكن بمستويات قليلة. وقد كان سبب هذه الخسائر في 2017 انتهاء الأرباح التي كانت تسجّل نتيجة تغير

14 مليار ليرة

14 مليار ليرة

محصلة أرباح وخسائر المصارف الخاصة في عام 2018 لا تتعدى 14 مليار ليرة وهي نسبة لا تصل إلى 1% من مجمل ودائع المصارف الخاصة، مما يعكس حجم نشاط وأعمال المصارف، على الرغم من أن مجموع الأرباح الصافية من الفوائد والعمولات تقارب 30 مليار ليرة، ولكنها لم تستطع أن تغطي المصاريف الأخرى لِيقلَّ الربح الصافي النهائي إلى 14 مليار ليرة.

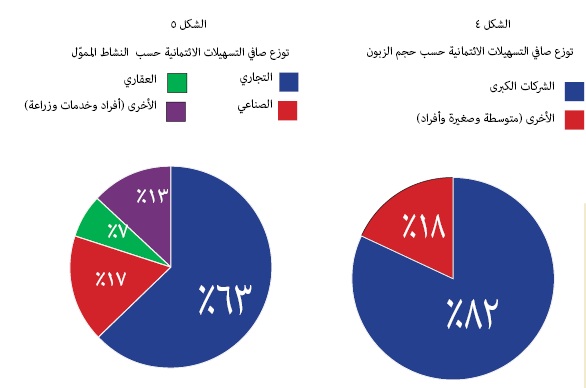

420 ملياراً من المصارف للسوق

بلغ صافي التسهيلات الائتمانية المباشرة (القروض والسلف وأشكال التمويل الأخرى) التي قدمتها المصارف الخاصة في عام 2018: 420 مليار ليرة تقريباً، بزيادة: 20 مليار ليرة عن عام 2017. وهي أقل من كتلة القروض والتسهيلات الإجمالية، حيث يُطرح منها ما وضعه المصرف كمخصصات لمخاطر الائتمان وغيرها... وقد توزعت هذه التسهيلات على الزبائن في الشركات الكبرى بالدرجة الأولى، وعلى القطاع التجاري قبل غيره.

التفاصيل في الشكلين 4و5

لا تزال الحركة الإقراضية أو التسهيلات الائتمانية الصافية التي تنتقل من المصارف إلى السوق تقارب نسبة 30% من الودائع الموجودة في المصارف الخاصة. وهي ترتبط بالمودعين الكبار ونشاطهم والخدمات الائتمانية المقدمة لهم، وهؤلاء ينشطون في القطاع التجاري، وجزئياً في القطاع الصناعي، الأمر الذي يجد انعكاسه في توزع الائتمانات على القطاعات. وبالمقابل، فإن هذه المصارف تحصل من مجمل نشاطها التمويلي والخدمي على أرباح لا تتجاوز 14 مليار ليرة، ونسبة 3% من النشاط التمويلي الذي تقوم به.

قطاع المصارف لا يعمل في الظرف الحالي إلا ما يمكن تسميته إدارة حسابات، وبالمقابل، فإنَّ هذه الكتلة المالية الهامة خارج الاستثمار لظروف تتعلق بحسابات المخاطر المالية في الظرف السوري الحالي. ولكن وجود هذه المخاطر لا يلغي حقيقة أنّ الأموال متكدسة في المصارف وخارجة عن التداول الاستثماري الضروري في اللحظة الحالية، وتأمين الظرف الاستثماري هو مهمة السياسات الاقتصادية التي يجب أن تمتلك القدرة على تحويل هذه الأموال للحركة... وإلّا فإن هذه الكتلة لن تبقى راقدة في المصارف السورية، بل ستنتقل للخارج كما حدث في بداية الأزمة، وخروجها مسألة تتيحها المصارف الخاصة ذات الفروع الخارجية ووسط بيئة قانونية ليبرالية تسمح بانتقال الأموال.

تموّل المصارف الخاصة زبائنها الكبار بالدرجة الأولى وبنسبة 82%، ومبلغ قارب 344 مليار ليرة في عام 2018، كما أنّها تموّل النشاط التجاري بالدرجة الأولى وبنسبة 63%، ويأتي بعده تمويل الشركات الصناعية الكبرى بنسبة 17% وبمبلغ قارب 71 مليار ليرة تقريباً في 2018.

معلومات إضافية

- العدد رقم:

- 928