المصارف الخاصة في 2016: «اربح أكثر مع ليرة أضعف»!

يستمر القطاع المصرفي بعد ست سنوات من الأزمة بالنمو والازدهار، رغم تراجع باقي القطاعات والأنشطة الإنتاجية، والأهم رغم توقف واسع للنشاط الإقتصادي والتمويلي الإقراضي على وجه الخصوص. ولا ينفصل هذا الاتجاه المصرفي عن عموم طابع الاقتصاد السوري خلال سنوات الأزمة، حيث خسائر السوريين المتراكمة وحصتهم المتراجعة من الدخل الوطني تحولت بالمقابل إلى أرباح وأموال مكدسة في الأرصدة الكبرى داخل البلاد وخارجها!

تقدم قاسيون قراءة لبيانات المصارف الخاصة السورية وأرباحها خلال السنة المالية المنتهية في 31 كانون الأول 2016، حيث تشير البيانات إلى انتعاش تلك المصارف وازدياد دخلها وأرباحها خلال الأزمة وللسنة السادسة على التوالي، مستفيدة من تراجع قيمة الليرة ومن السياسات الاقتصادية التي سهلت توسع رأس المال المعزول عن العملية الإنتاجية.

استمرار التوسع والنمو ؟

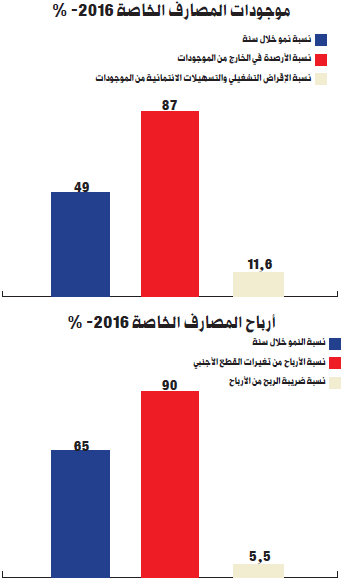

يعتبر توسع ونمو الموجودات المصرفية من أهم المؤشرات على سرعة الازدهار، والتعافي في القطاع المصرفي، ورغم الأزمة ازدادت موجودات المصارف الخاصة في سورية خلال عام 2016 عن عام 2015 بمعدل 48.8% لتصل إلى حوالي 1789 مليار ليرة، متجاوزة ما كانت عليه عام 2010 بمعدل 224%. ويحتل مصرف سورية الدولي الإسلامي الصدارة حيث بلغت موجوداته حوالي 201 مليار ليرة بمعدل زيادة 53% عن عام 2015.

وتشكل موجودات المصارف في بداية العام الحالي قرابة 8.5 مليار دولار، من قرابة 16 مليار دولار في عام 2010، وبتراجع في قيمتها الفعلية بمقدار 47%، وتراجع القيمة الفعلية يستمر رغم زيادة ملحوظة في الموجودات، ويمكن القول: إن هذا التراكم للموجودات يؤثر على قيمتها، فطالما أن الأموال لا تدخل عمليات إنتاجية فإنها عملياً تساهم في تراجع قيمة الليرة، وفي خسارة قيمة هذه الموجودات ومن ضمنها الودائع ذاتها!

ازدياد التراكم

وانخفاض الاستثمار

أما بالنسبة للإيداعات من الموجودات، فقد بلغت قيمة الإيداعات في المصارف الخاصة خلال عام 2016 حوالي 733 مليار ليرة بزيادة 585% عن إيداعات عام 2010 والتي بلغت 107 مليار ليرة. بالمقابل فإن تلك الزيادات لم تنعكس زيادة على مستوى الإنتاج والتشغيل، فمقابل زيادة الإيداعات انخفضت نسبة توظيفات تلك الأموال من قروض وتسهيلات ائتمانية، والتي بلغ مجموعها خلال عام 2016 حوالي 209 مليار ليرة، أي: ما يشكل نسبته 28% فقط من مجمل الإيداعات حيث انخفضت تلك النسبة مقارنة بعام 2010 حيث شكلت 60% آنذاك من إيداعات العملاء. و يعتبر مؤشر نسبة التسهيلات الائتمانية إلى الإيداعات من أهم المؤشرات التي تدل على مدى مساهمة المصارف في النشاط الاقتصادي، إنتاجياً أو استهلاكياً.

الأرقام تدل على أن الأموال المكدسة في المصارف الخاصة، لا تساهم في تحريك النشاط الاقتصادي، إلا من مواقع متواضعة كما في حالة تمويل المستوردات، بما يتناقض مع حجم الزيادة السنوية المتوسعة في أرباحها!

ارتفاع الأرباح

بنسبة 65% خلال عام!

حققت المصارف الخاصة ككل أرباحاً خلال عام 2016، بقيمة حوالي 131 مليار ليرة مقارنة بحوالي 79 مليار ليرة في عام 2015، أي إن أرباح المصارف ارتفعت بنسبة 65% خلال عام واحد. وبمعدل زيادة 748% عن عام 2013 وأكثر المصارف تحقيقاً للأرباح هو: مصرف قطر الوطني - سورية، الذي بلغت أرباحه قبل الضريبة حوالي 28 مليار ليرة بمعدل زيادة 47% عن عام 2015.

وكما هي حال السنوات السابقة، فإن الربح من مركز القطع ومن تداول العملات الأجنبية يبلغ أكثر من 90% من أرباح المصارف، وإذا أخذنا أكثر البنوك ربحاً أي: مصرف قطر، فإن نسبة الأرباح التشغيلية الناتجة عن تداول العملات الأجنبية، وأرباح تقييم مركز القطع البنيوي تبلغ نسبة 98% من ربح المصرف قبل الضريبة! وأكبر من صافي دخل البنك من الفوائد والعمولات والرسوم بـ 14 ضعفاً..

نسبة الضرائب من الأرباح 5.5% فقط!

ينبغي التكرار والتذكير بأن هذا الربح اعتبره مصرف سورية المركزي ربحاً غير تشغيلي، وغير محقق، ولا يفرض عليه ضريبة دخل، ولذلك فإنك تجد نسبة ضرائب الأرباح التي تخصصها المصارف الخاصة لتدفعها للمالية السورية لا تشكل إلا نسبة قليلة جداً من حجم أرباحها الفعلية.

بلغ إجمالي مبلغ ضريبة الدخل المدفوعة من مجمل أرباح المصارف الخاصة خلال عام 2016 مبلغ 7.7 مليار ليرة، وهو ما يشكل نسبة 5.5% من إجمالي الربح البالغ 139 مليار ليرة. فعلى سبيل المثال: بلغت قيمة ضريبة الدخل المدفوعة من قبل بنك قطر الوطني -سورية والذي حقق أعلى نسبة من الأرباح مبلغ 356 مليون أي ما نسبته 1.2% من مجمل أرباح البنك! فالمصارف الخاصة وعلى الرغم من تحقيقها أرباحاً استثنائية خلال الأزمة، تستفيد من ثغرات التهرب الضريبي التي أتاحتها المنظومة النقدية السورية.

87% من الأموال

المودعة في الخارج؟

الرقم الآخر الملفت في البيانات المصرفية هو إجمالي الأرصدة المودعة لدى البنوك الأخرى حوالي 1004 مليار ليرة، حوالي 874 مليار ليرة منها قيمة الأرصدة المودعة لدى المصارف الخارجية، بينما 130 مليار ليرة فقط أرصدة مودعة لدى المصارف المحلية، أي أن نسبة الأموال المودعة في الخارج تشكل نسبة 87% من إجمالي أرصدة المصارف السورية الخاصة. وهي مبالغ شملت أرصدة 13 بنكاً من أصل 14 بنكاً خاصاً موجود في سورية. وهو مبلغ يشكل نسبة 51% من إجمالي موجودات تلك المصارف وتضم تلك الأرصدة الحسابات الجارية وتحت الطلب. وحسب المعلومات المتداولة فإن معظم الإيداعات للمصارف في الخارج والتي تودع بشكل أساسي في مصارفها الأم، لا تتم إلا بموافقة البنك المركزي، والمبررات هي: الظروف الاستثنائية التي تمر بها البلاد، وزيادة المخاطر مع تراجع قيمة الليرة. ولكن وبسبب الظروف الاستثنائية التي تمر بها سورية، فإنه من الأولى بالبنك المركزي إبقاء تلك المبالغ المسحوبة من أموال السوريين إلى أرصدة أصحاب الربح في الداخل للاستفادة منها على أقل تقدير في عمليات التشغيل والإنتاج.

فعملياً السياسة النقدية في سورية تتيح للمصارف الخاصة أن تخرج الأموال والأرصدة إلى خارج البلاد، بموافقة البنك المركزي، وتتيح لها أن تربح من تغيرات قيمة الليرة دون حتى أن تدفع ضريبة مقابل ذلك.

ملاحظة: سمحت القوانين السورية منذ عام 2002، للمصارف العاملة في سورية، بإنشاء مركز قطع بنيوي بالأموال الأجنبية كحد أعلى من الأموال الخاصة الأساسية الصافية، أي: أن تخصص نسبة 60% من الأموال الأساسية بالعملات الأجنبية، لا تستطيع تحويله وبيعه أو شراءه، إلا بموافقة السلطات النقدية السورية، أما إذا باعته وحولته إلى ليرة، فإنها لا تستطيع أن تعيد شراء القطع الأجنبي وتعويضه إلا بعد 3 سنوات.

خلال الأزمة عُدّل تفصيل في هذا القانون، يرتبط بالمدة الزمنية لإعادة تعويض القطع إذا ما تم بيعه، حيث تم اختصار المدة من 3 سنوات إلى سنة!

أي: إن المصارف التي تمتلك كتلة من القطع الأجنبي، تصل إلى 60%، أصبحت تستطيع أن تبيعها وتحولها إلى ليرة، وتقوم بشراء الدولار مجدداً خلال مدة عام.

أي: أنها تستطيع أن تقوم بعمليات متتالية من البيع والشراء للقطع الأجنبي لـ 60% من أموالها خلال سنة، بموافقة السلطات النقدية، فماذا لو وقتت عمليات البيع والشراء مع موجات المضاربة؟ أي: اشترت دولاراً من المصرف المركزي وباعته للسوق بسعر أعلى في أوقات الطلب؟!

الربح من انخفاض قيمة الليرة

يحق لنا أن نتساءل: ما النشاط الذي تقوم به المصارف الخاصة اليوم؟! فهي لا توظف من المليارات المودعة في خزائنها إلا نسبة 28% على شكل قروض وتسهيلات ائتمانية، وهي للشركات الكبرى التي يساهم أصحابها في رؤوس أموال هذه المصارف! وأياً يكن فإنها عملياً لا تحصل على عوائد من فوائد القروض بالمستوى الذي يحقق لها نمواً بالأرباح بنسبة 65% خلال عام، فمن أين تأتي أرباح تلك المصارف وكيف استطاعت أن تجني المليارات خلال الأزمة؟!

إن مصدر ربح المصارف الخاصة هو من الأموال المودعة بالقطع الأجنبي والاستفادة من تغيرات أسعار الصرف، وهي أرباح محققة تحت بند (إعادة تقييم القطع) أو (فروقات القطع)، أو تغيرات مركز القطع البنيوي.

وأياً كانت التسميات فإن المنطق يقول: أن النشاط الأساسي للمصارف الخاصة في سورية اليوم يكمن في التمويل بالقطع الأجنبي، وفي محاولة ترميم أرصدتها منه بعد بيعها، وهذه العملية وبالطرق الشرعية تتيح للمصارف أن تحقق أرباحاً من فرق قيمة الدولار، ومن عمليات بيعه وشرائه والفوارق في أسعاره الرسمية، هذا إذا ما اعتبرنا ألّا علاقة بين السوق السوداء والمصارف.

ولتوضيح ذلك، فإن سعر الصرف الرسمي بتاريخ 1/1/2016 بلغ 315 ل.س ليصل إلى 497 ل.س بتاريخ 31/1/2016، أي: أن كل دولار حقق زيادة في قيمته وبالتالي ربح بنسبة 60% تقريباً ولذلك تسعى المصارف الخاصة إلى زيادة إيداعاتها من القطع الأجنبي وإلى شراء الدولار من البنك المركزي، أو من السوق لتحقق أرباحاً من انخفاض قيمة الليرة.

وإضافة إلى ذلك فإن المصارف السورية الخاصة تمتلك الحق بتحويل الأموال للخارج، إلى مصارفها الأم، فالأرصدة المعلن وضعها في المصارف الخارجية تقارب 1,7 مليار دولار في نهاية عام 2016، كما يسمح للمصارف التي هي فروع من مصارف أم في الخارج، أن تقوم بتحويل أرباحها للخارج، وهذه العمليات تشكل واحدة من الطرق الرسمية لخروج أكثر من 22 مليار دولار من الأموال السورية إلى خارج البلاد خلال سنوات الأزمة...

طالما أن المصارف لا تحقق أرباحاً تذكر إلا من تغيرات قيمة القطع الأجنبي أو تداوله، فإنها عملياً تربح من تغيرات قيمة الليرة وتراجعها، فعملياً انخفاض قيمة الليرة السورية وتراجع قوتها الشرائية بما تعنيه من خسائر للاقتصاد الوطني وللسوريين، هي أرباح للبنوك الخاصة التي تعبر عن الترابط العميق بين رؤوس الأموال المحلية والإقليمية، فالمصارف تقوم بشراء الدولار لترميم قطعها، وتستطيع بيعه في نشاطها التمويلي، وفي عمليات البيع والشراء تسجل أرباحاً تقتطع من الأموال المتجمعة في يد الزبائن الكبار للمصارف الخاصة السورية وأصحاب رؤوس الأموال في سورية، والمساهمين بالوقت ذاته في رأس مال هذه المصارف في عملية إعادة توزيع للدخل، الخاسر الوحيد فيها، هو: من يسجل دخلهم تراجعاً قياسياً سنوياً، مع ثبات الأجور وارتفاع الأسعار، والرابح فيها، هو: كل المتحكمين بالسوق وأسعارها وأرباحها، والذين يتوزعون الأرباح في تخادم فيما بينهم لتشكل المصارف الخاصة بطابع نشاطها الحالي حلقة هامة في هذا التوزيع، ونقطة ربط بين رؤوس الأموال المحلية، ورؤوس الأموال الإقليمية، والتي بدورها تخدم المنظومة المصرفية المركزية العالمية..

224%

زادت موجودات المصارف الخاصة في سورية بنسبة 224% عن عام 2010، ورغم تراجع قيمتها بالدولار بمقدار أقل من النصف بقليل، إلا أن هذه الموجودات استطاعت أن تضمن استمرار نسبة ربح كبيرة.

748%

زاد مجموع الأرباح الصافية للمصارف الخاصة السورية في عام 2016 عن عام 2013 بنسبة 748%، إن رقم الربح الصافي بالليرة كان يتضاعف مرتين ونصف تقريباً، خلال السنوات الثلاث الماضية.

معلومات إضافية

- العدد رقم:

- 810