الدَّين العالمي 250 تريليون دولار... تأجيل الديون بالديون

كل فردٍ من سكان العالم عليه دين بمقدار: 32500 دولار، أياً كان عمره ومساهمته في الدَّين أو في الناتج العالمي، هذا ما قدرته وكالة بلومبرغ الاقتصادية التي نشرت تقديراً جديداً لحجم الدَّين العالمي أعلى من آخر تقديرات صندق النقد الدولي بمقدار الثلث، حيث أشارت الوكالة إلى بلوغ الدَّين الإجمالي 250 تريليون دولار في منتصف 2019. تضاعف الدَّين العالمي خلال عقدين من الزمن ثلاث مرات، ليصل إلى مستوى أعلى من الناتج العالمي بـ 3,2 ضعف. أي إنه دين غير قابل للسداد، إلا إذا خصصنا نظرياً كل الناتج العالمي لمدة ثلاث سنوات لدفع مستحقات الدَّين! ولذلك يتم تسديد الديون العالمية بمزيد من الديون والفقاعة تكبر.

المصدر وكالة بلومبرغ الاقتصادية- 12-2019

تساهم الاقتصادات الكبرى بالحجم الأكبر من هذا الدَّين، فعلى سبيل المثال نسبة 60%من الدَّين المتشكل في النصف الأول من هذا العام كانت في الولايات المتحدة والصين، حيث ازدادت ديون الحكومة الأمريكية بشكل كبير، بينما في الصين تزداد ديون الشركات غير المالية.

الشركات هي الأكثر اعتماداً على الدَّين

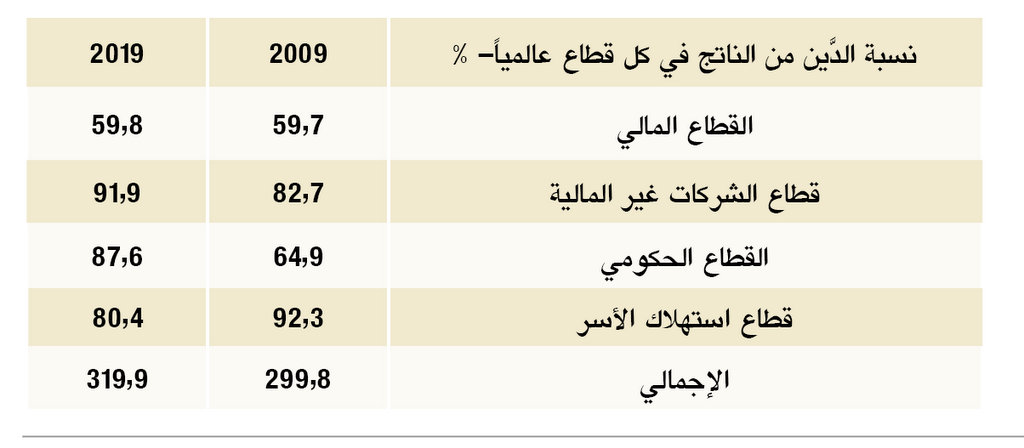

التقسيم الرائج للدين وفق القطاعات الأكثر استدانة يؤخذ وفق القطاعات التالية:

القطاع المالي، قطاع الشركات غير المالية (إنتاج وخدمات غير مالية)، القطاع الحكومي، وقطاع استهلاك الأسر.

والتفاصيل الموضحة في الجدول، تشير إلى استمرار توسع الدَّين خلال العقد الماضي بعد عام 2009 وعقب اندلاع الأزمة المالية في عام 2008، وازدادت الديون كنسبة من الناتج العالمي. كما أنّ هنالك قطاعات أصبحت أكثر اعتماداً وارتباطاً بالتمويل بالدَّين وفي مقدمتها الشركات غير المالية، إذ أصبحت ديونها تشكل نسبة تقارب 92% من ناتجها. وكذلك توسع اعتماد الحكومات على الديون التي أصبحت تشكل نسبة 87% من ناتج القطاع الحكومي كوسطي عالمي.

أما استهلاك الأسر وهو القطاع الذي يدل على ديون شراء السلع الاستهلاكية عبر العالم، والاعتماد على الدَّين في الطلب العالمي، فرغم أن ديونه تشكل نسبة 80% منه إلا أنها قد تراجعت في العقد الماضي بَعْدَ أن كانت تقارب 92% في عام 2009.

وأخيراً، فإن القطاع المالي هو الأقل اعتماداً على الديون، ولا تشكل ديونه إلا نسبة 60% تقريباً من ناتجه ولم تتغير هذه النسبة خلال السنوات العشر الماضية. فالقطاع عملياً هو مصدر الإقراض والديون العالمية، وهو يحقق ناتجه وربحه من حركة الإقراض بالدرجة الأولى، ولكنَّه أيضاً يعمل في بيئة مضطربة ومهدّدة بالخطر... مع استمرار توسع الدَّين وتراجع الفوائد وارتفاع احتمالات عدم السداد.

مصادر الإقراض والدَّين

يُولَد الدَّين بأدوات متعددة، القروض من البنوك التجارية، القروض من المؤسسات والمنظمات المالية غير البنكية، مثل مؤسسات الاستثمار أو صناديق التقاعد، وهذه تقرض الأموال الموجودة سابقاً. ولكنَّ مصدر الدَّين الجديد هو مصدر النقد الجديد من البنوك المركزية عبر العالمية التي تقرض عن طريق سندات الدَّين للحكومات. وقد كانت السندات بأشكالها أكبر مساهم في توسع الدَّين العالمي، ووصلت الديون عبر إصدار السندات إلى 115 ترليون دولار ونسبة 46% من الدَّين العالمي.

يبدو أنَّ مسار الديون العالمية سيستمر بالتوسع، فالبنوك المركزية عبر العالم تستمر في تخفيض أسعار الفائدة التي تقارب الصفر في بنوك المنظومة الغربية: (1,5- 1,75% في الولايات المتحدة، وصفر % في البنك المركزي الأوروبي- أمّا المعدلات السالبة فتسجل في اليابان -0.1%، وفي السويد -0,2%، وفي سويسرا -0,75%).

وهذه الأسعار هدفها تقليص كلفة الإقراض وتوسيع الدَّين لتحفيز النمو الاقتصادي، حيث يؤثّرُ هذا التدفُّق على معدل النمو العالمي، ولكن التقديرات تقول إنه يساهم في زيادة معدل النمو في القطاع الحقيقي بنسبة 1%، بينما 2% المتبقية من نمو الناتج العالمي ناتجة عن تكبير فقاعة الديون إذْ تذهب تريليونات من دولارات الديون إلى الأسواق المالية وليس إلى الإنتاج.

استمرار الدَّين وإيقافه خطورة

إن تفاقم الديون، والمعدلات المنخفضة للفائدة تؤجل عملياً انفجار أزمة استحقاق الديون، حيث تتيح أن يقوم المقترض غير القادر على دفع الدَّين بالاستدانة مجدداً وعدم إعلان عدم قدرته على السداد الأمر الذي قد يفجّر الوضع. ويتم إنقاذ المنظومة المصرفية عبر توسيع الديون التي تقدمها عبر العالم، والمتشابكة مع العمليات الاقتصادية- الاجتماعية- السياسية كافة: الإنتاج والاستهلاك والإنفاق الحكومي والدفاع وغيرها...

ولكن هذا الوضع غير قابل للاستمرار، فالفوائد السلبية تؤثر سلباً على القطاعات المالية، فعلى سبيل المثال يقدّر تقرير بلومبرغ أن 12 تريليون دولار هي قيمة سندات الديون الموجودة عبر العالم والتي تترتب عليها فائدة سلبية (أي على البنوك أن تدفع للمقترضين وليس العكس). وهذه الديون موجودة في منطقة اليورو بشكل أساس...

والبنوك في الكثير من الدول تتآكل ودائعها مع الفوائد السلبية أو الصفرية، ولا تجد خيارات إقراض تحقق عوائد. فالمنظومة البنكية تخسر اليوم من انخفاض أسعار الفوائد إلَّا أنَّ ارتفاعها قد يعني العديد من الإفلاسات وعدم القدرة على السداد وانفجار كبير في فقاعة الدَّين العالمي، وربما تداعٍ كبير في المنظومة البنكية يصعب إنقاذه.

والمسألة لا تقتصر فقط على البنوك، بل على المؤسسات المالية الاستثمارية، وعلى المقرضين عبر العالم، مثل صناديق التقاعد التي تستخدم أموالها في الدَّين، فالبعض في الولايات المتحدة يشير إلى أن صناديق التقاعد التابعة للحكومة الأمريكية عليها التزامات غير مغطَّاة بمقدار وصل إلى 6 ترليونات دولار، وسيكون إنقاذها في حال فشلها صعباً جداً...

إن الدَّين المتوسع عالمياً يرتبط بكل جوانب الحياة الاقتصادية، عمل الحكومات الإنتاج والشركات وإنفاق الأسر وحتى الرواتب التقاعدية، ودرجة تشابكه تشير إلى عمق أزمة الديون وخطر انفجارها، ولذلك حتى الآن تهرب منظومة البنوك المركزية العالمية من أزمة الدَّين إلى مزيد من الدَّين مؤجلة تفجير الفقاعة.

معلومات إضافية

- العدد رقم:

- 944